Carteira BPM High Dividends – Focada em altos dividendos

Olá, amigos investidores!

Hoje quero trazer um pouco da historia e da performance da nossa carteira pública chamada BPM High Dividends. Se você ainda não conhece, fique comigo até o fim e vou mostrar todos os detalhes dessa estratégia de investimentos que está completando 3 anos.

A carteira BPM High Dividends foi criada para mostrar a evolução de aportes constantes e mensais. Mesmo que seja um valor pequeno, essa constância tem um resultado muito bom.

Se você tiver alguma dúvida ou sugestão, deixe nos comentários ou mande por e-mail ou pelas redes sociais. Sempre respondo todas as dúvidas e leio todas as sugestões.

Premissas da carteira BPM high Dividends

A Carteira BPM High Dividends possui poucas premissas. A ideia principal é ter ativos que paguem altos dividendos e também tenham uma saúde financeira adequada. Os ativos podem ser stocks ou REITS.

Considero altos dividendos uma porcentagem acima de 4% ao ano. Considerando que historicamente a taxa de juros dos Estados Unidos ficou abaixo de 2%, receber 4 % ao ano significa quase ter o dobro de rendimentos em relação à taxa de juros.

Confira no gráfico abaixo a taxa de juros dos Estados Unidos nos últimos 10 anos.

source: tradingeconomics.com

Os ativos que vão entrar na carteira deverão ter no mínimo 4% de dividendos anuais, no entanto, para se ter a taxa líquida de impostos, devemos tirar 30% que é o imposto retido no caso de recebimento de dividendos.

Neste caso, um ativo que pague 4% em dividendos, estará pagando realmente algo em torno de 2,8%. Quando olhamos o retorno líquido, vemos que os dividendos ficam acima da média da taxa de juros em, mais ou menos, 40% e não 100%.

Contudo, existem bons ativos que paguem mais de 4% em dividendos. Dependendo do timing da compra, esses dividendos podem chegar a 6% como no caso da AT&T. Neste caso consideramos o yield on cost que é o recebimento do dividendos sobre o preço de compra do ativo.

Cabe ressaltar que nos EUA o imposto é pago pelo investidor e não pela empresa. Já no Brasil, a empresa paga os impostos e o investidor recebe os dividendos “livre de impostos”. No entanto, os impostos já foram descontados antes de você receber os dividendos.

Stock Picking

Para que a carteira tenha um sucesso maior, é necessário conseguir fazer um stock picking de sucesso. Caso você não saiba, stock picking é um conceito onde consegue comprar bons ativos a bons preços. Resumidamente é isso, você consegue comprar aquele ótimo ativo em um momento de baixa.

Fazer stock picking não é muito difícil se você acompanhar uma cesta de ativos e entender o comportamento e os fundamentos. Claro que nada é garantido mas o sucesso está em conhecer bem o ativo ao invés de ficar pulando de ativo para ativo.

Tenho dois ótimos exemplos de stock picking que fiz para a carteira BPM High Dividends. Uma é a Iron Mountain e a outra é a ABBVie.

Iron Moutain (IRM)

Consegui comprar Iron Mountain a primeira vez na época da pandemia. Em novembro de 2020 comprei 5 ações a $ 26,80. Hoje, enquanto escrevo este post, IRM está custando $ 54,59. Isso é uma alta de 103%.

Desde que comprei IRM, eles vêm pagando 0,6185 em dividendos trimestrais. No total são $ 2,47 anuais. No preço de hoje, o dividend Yield está em torno de 4,5% o que mantém o ativo na carteira.

No entanto, quando faço o calculo do dividendo recebido em relação ao preço de compra, ou seja, o yield on cost, chego a uma taxa de 9,3% aproximadamente. Este é um excelente dividendo recebido anualmente. Cabe ressaltar que desde julho de 2019 eles não aumentam os dividendos.

Se quiser conhecer mais sobre a Iron Mountain, assista o vídeo abaixo.

AbbVie (ABBV)

O segundo ativo foi AbbVie, uma spinoff da Abbott Laboratories. Comprei AbbVie a primeira vez em novembro de 2020, também na pandemia. Na época estava custando U$ 104,30. Logo após o preço caiu para U$ 102,00 e eu comprei mais uma.

Enquanto escrevo este post, o preço de AbbVie está em U$ 163,70. Considerando o preço médio de U$ 103,15, isso é uma alta de 58,62%. Nada mal para um aporte realizado há 2 anos.

Atualmente AbbVie está pagando 3,6% em dividendos. Como o preço do ativo subiu muito, a porcentagem dos dividendos caiu. No entanto, isso não quer dizer que o ativo não seja atraente. Ele vai ficar na carteira porque é normal uma realização de lucros e o DY volta para 4%.

Se for considerar o yield on cost da época da primeira compra, temos um retorno de 6,2%. Mesmo tirando os 30% de imposto, temos um retorno anual de 4,34%. Portanto, neste caso, temos em média 100% de retorno sobre a média da taxa de juros como mostrado acima.

Cabe ressaltar que AbbVie é uma dividend aristocrats que paga dividendos crescentes e ininterruptos há mais de 25 anos. Sendo assim, mantendo a boa gestão e aumentando os dividendos, o yield on cost só tende a subir.

Comece a investir mesmo que seja pouco

A carteira BPM High Dividends é uma estratégia de longo prazo com um aporte mensal relativamente baixo. Digo relativamente baixo porque iniciamos com $100 mensais e estamos corrigindo este valor ano a ano de acordo com a taxa da inflação brasileira.

Sei que para muitos, nem sempre a realidade de $100 é viável. No entanto, mesmo assim vale começar a investir no exterior. Caso você consiga investir mais do que $100 por mês, vai ser muito melhor.

A carteira foi iniciada em janeiro de 2020 com um valor de $1.000,00. Logo após tivemos a pandemia e o preço dos ativos despencou. Neste momento, mesmo com a carteira total negativa, continuei fazendo os aportes.

Hoje, praticamente fechando 3 anos de aportes, a carteira está com um retorno de quase 10% além dos dividendos recebidos no período, pois não foi todo reinvestido ainda.

Quando vender um ativo?

E quando é que vamos vender um ativo? Bom, não vai ser uma decisão tão rápida. Se um ativo está pagando mais de 4% ao ano e de repente sobe de valor e perde esses 4% ao ano, não necessariamente vou vender, haja vista o yield on cost que á comentei acima.

Se o ativo perder os fundamentos e cortar os dividendos, ai será hora de vender. Até agora apenas 3 ativos saíram da carteira e não porque não teriam um futuro promissor mas sim porque cortaram seus dividendos.

O primeiro foi a Corning (GLW). Ela subiu tanto de preço que o dividendo caiu bastante. Comprei GLW por $21 em maio de 2020. Naquela época o DY era de 5,1%. Logo após, Corning subiu para a casa dos $34, onde encontra-se até hoje e o DY caiu para algo em torno de 3,5%.

Percebendo que o cenário não deveria mudar, vendi com lucro pra comprar outro ativo. Ressalto que mantenho Corning na minha carteira pessoal por achar que é uma excelente oportunidade que se beneficia da implantação do 5G.

A outra foi a Wells Fargo que cortou seus dividendos na época da pandemia. Essa eu também vendi com prejuízo de 18% apesar de ter recebido altos dividendos por um período.

Já a terceira foi a Park & Hotels Resorts. Desde a pandemia ela não se recuperou muito bem e também não paga mais altos dividendos. Dei tempo para o ativo se recuperar mas como não aconteceu à contento, vendi com um prejuízo de 30%.

Sendo assim, mesmo que o ativo perca os 4% de dividendos, ele pode ficar na carteira se mantiver os fundamentos e trazer um excelente yield on cost.

Considerações Finais

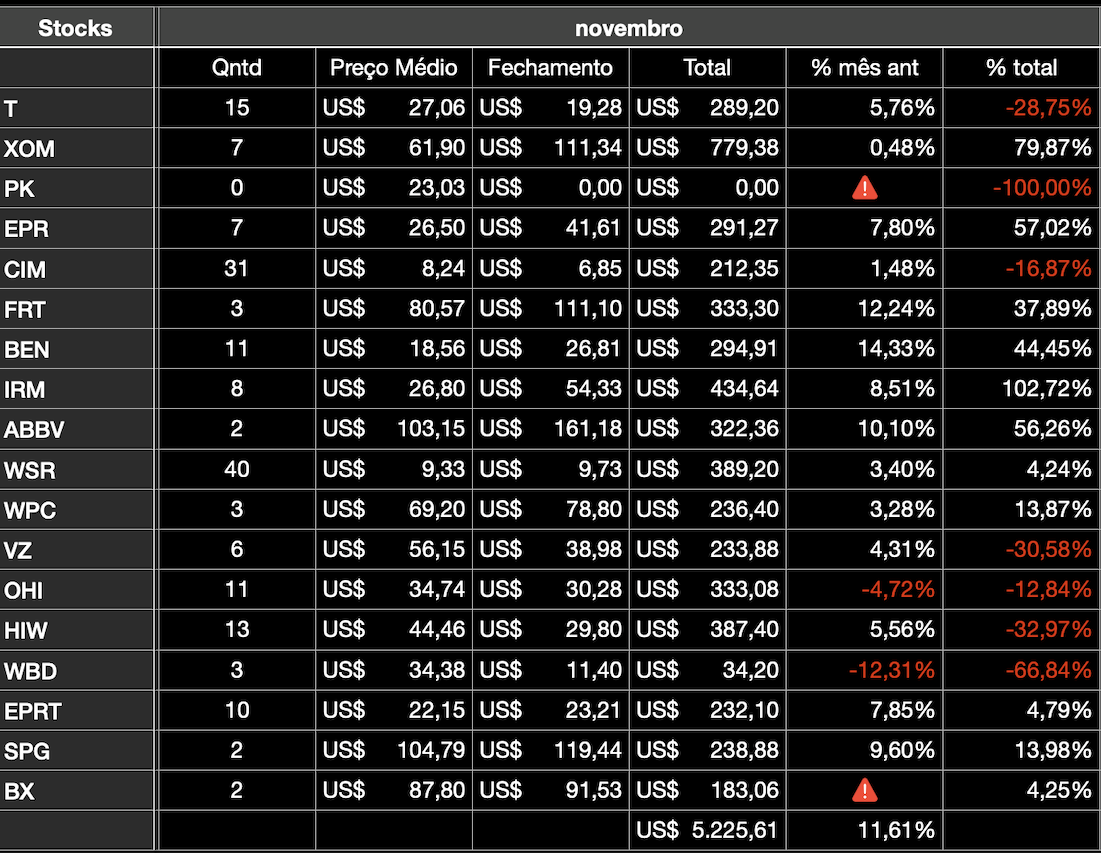

Por fim, deixo aqui o retorno da carteira BPM High Dividends até o fechamento de novembro de 2022. Esta imagem é um print da nossa planilha de controle de investimentos que você pode fazer o download gratuitamente clicando aqui.

A carteira está completando 3 anos e a ideia é manter a estratégia por, pelo menos 10 anos. Vamos ver onde estaremos daqui a 7 anos e o quão rentável foi investir mês a mês independente do preço do dólar e dos ativos.

Em algum outro momento mostro a variação do dólar na compra dos ativos e o quanto de impacto positivo isto está trazendo para a Carteira.

Se quiser acompanhar mais detalhes como os dividendos recebidos anualmente, assista o vídeo de fechamento da carteira abaixo.

Bons investimentos.

Alex.

[…] fixa americana, os famosos Bonds. Alguns desses títulos que chegaram a pagar 0,22% ao ano, hoje pagam mais de 4%. Considerando que estamos falando de dólar, vale muito a pena investir em algo deste […]